[경제] 이마트, PF 부실 신세계건설 공개매수…자진 상장폐지, 왜

-

6회 연결

본문

이마트가 유동성 위기에 빠진 신세계건설의 지분을 공개매수한다고 30일 밝혔다. 사진은 신세계건설이 시공 중인 서울 마포구 도시형 생활주택 빌리브 디 에이블. 사진 신세계건설 제공

이마트가 388억원의 자금을 투입해 유동성 위기에 빠진 신세계건설의 주식을 사들인다. 신세계건설을 이마트의 완전 자회사로 편입하고 신속한 구조조정을 진행하기 위해서다.

이마트는 지난 27일 이사회를 열어 자회사 신세계건설 주식의 공개 매수 건을 승인했다고 30일 밝혔다. 이에 따라 이마트는 30일부터 다음 달 29일까지 신세계건설의 보통주 212만661주(발행주식 총수의 27.3%)를 주당 1만8300원에 공개 매수한다. 이마트가 가진 지분(70.5%)과 신세계건설의 자사주(2.2%)를 제외한 나머지 주식을 모두 사들인 후 신세계건설을 상장 폐지할 계획이다. 이마트 관계자는 “사업 조정 과정에서 채무 보증 이행 등으로 단기적인 주가 하락 우려가 있어, 책임 경영을 위해 자발적 상장폐지를 추진하는 것”이라고 말했다.

이마트는 신세계건설을 완전 자회사로 편입해 사업 구조를 재편한다는 계획이다. 자회사 편입은 의사결정 구조를 단순화해 신속한 경영 정상화를 추진하기 위한 방안이다. 자료 이마트 제공

이마트는 이번 공개 매수의 목적이 신세계건설의 경영 정상화라고 밝혔다. 이마트는 금융위원회에 제출한 공개매수 설명서에서 “지배구조를 단순화함으로써 효율적인 의사결정 체제를 구축하고, 신속하게 사업 구조를 재편해 경영 정상화를 추진하기 위해 공개매수를 추진한다”라고 했다.

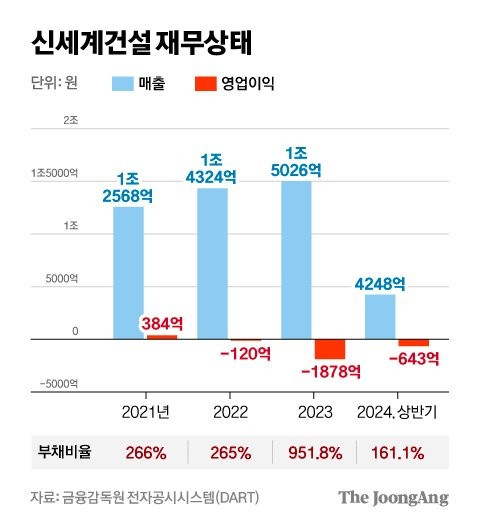

신세계건설은 지난 2022년 부동산 프로젝트파이낸싱(PF) 부실 사태의 영향으로 유동성과 수익성이 급격히 악화했다. 지난해 말 기준 신세계건설의 부동산 PF 우발부채 규모는 2800억원이다. 신세계건설은 지난해 1878억의 영업 손실을 내며 2년 연속 영업 적자를 기록했다. PF 부실 여파가 회계 장부에 반영되면서 지난 2022년 265%였던 부채 비율은 지난해 951.8%까지 치솟았다. 지난 3월엔 무보증 사채 신용등급(한국신용평가 기준)이 A에서 A-로 하향 조정되기도 했다.

차준홍 기자

재무 개선후 사업 개편

신세계그룹은 신세계건설의 재무 상태를 개선하기 위해 발 벗고 나섰다. 신세계건설은 지난 1월 신세계영랑호리조트를 흡수 합병하고, 지난 6월엔 레저사업부문을 조선호텔앤리조트에 매각해 각각 659억원, 347억원의 자본을 확충했다. 지난 5월엔 이마트의 자금보충약정을 받아 6500억원 규모 신종자본증권을 발행했다. 그 결과 지난 상반기 말 기준 신세계건설의 부채비율은 161.1%로 낮아졌다. 다음은 사업 구조 개편이다. 이마트는 신세계건설의 부실 사업장을 정리하고 중·장기 사업 전략을 다시 수립할 계획이다.

댓글목록 0