[경제] 고려아연 최윤범의 3.1조 반격…MBK, 매수가 또 올릴까

-

2회 연결

본문

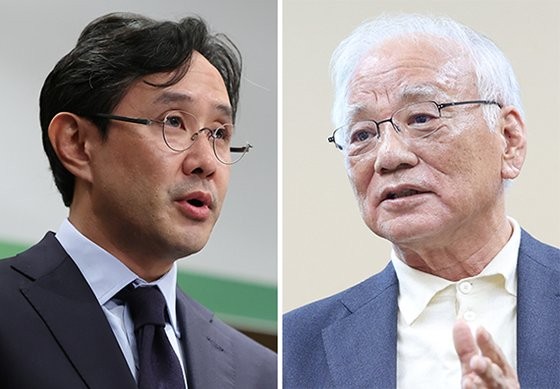

최윤범 고려아연 회장(左), 장형진 영풍 고문(右)

최윤범 고려아연 회장이 3조1000억원짜리 반격을 시작했다. 반격의 강도는 시장의 예상보다 셌다. 영풍·MBK파트너스가 최 회장이 제시한 공개매수가보다 더 높은 액수를 또 내놓는 경우의 수는 남아 있다. 양측이 전면전에 나서면서 고려아연 경영권 분쟁의 향방은 더 복잡해졌다.

고려아연은 2일 서울 종로구 본사에서 이사회를 열고 공개매수를 통한 자기주식(자사주) 취득 안건을 의결했다. 이날 오전 서울중앙지법이 영풍·MBK가 앞서 고려아연을 상대로 제기한 자사주 취득금지 가처분 신청을 기각하자 바로 이사회를 연 것이다. 이사회 결과 고려아연은 최대 320만9009주(전체 발행 주식의 15.5%)를 매수하기로 했다.

공개매수가는 83만원으로 최대로 매수할 경우 2조6635억원이 소요된다. 고려아연과 연합한 베인캐피탈도 공개매수에 뛰어드는데, 최대 취득예정주식은 51만7582주(2.5%)다. 액수로는 4296억원. 둘이 합치면 공개매수 규모는 3조931억원에 달한다.

전날까지만 해도 최 회장이 제시할 공개매수가는 80만원일 것이라는 전망이 많았다. 영풍·MBK의 공개매수가가 75만원이기 때문이다. 그러나 최 회장은 영풍·MBK보다 11%(8만원) 더 높은 가격을 제시했다. 최대 취득예정주식도 시장의 예상보다 많았다. 최 회장이 경영권 방어를 하려면 고려아연 주식 7% 정도를 더 매입해야 하는데, 고려아연과 베인캐피탈의 최대 취득예정주식을 합하면 18%에 달한다. 이날 최 회장은 서울 용산구 그랜드하얏트호텔에서 긴급 기자회견을 열고 매수 규모를 키운 배경에 대해 “필요한 7~8%를 확실하게 매입하기 위해서”라고 설명했다.

최 회장은 이번 자사주 공개매수를 위해 모든 자금 조달 수단을 동원했다. 고려아연 이사회는 이날 회사채 발행으로 1조원을 조달하기로 결정했다. 메리츠증권이 주도적으로 회사채를 사들일 예정이다. 또 1조7000억원을 하나은행 등으로부터 빌릴 예정이다. 앞서 지난달엔 총 4000억 원 규모의 기업어음(CP)도 발행했다. 고려아연의 자사주 공개매수는 영풍·MBK의 공개매수 마지막 날인 오는 4일부터 23일까지 진행된다.

최 회장 측은 이와 별개로 고려아연 지분 1.85%를 보유하고 있는 영풍정밀에 대한 대항 공개매수도 이날 시작했다. 최 회장 측은 MBK·영풍이 제시한 공개매수가 2만5000원보다 높은 3만원을 제시했다.

최 회장의 반격에, 영풍·MBK는 고려아연의 자사주 공개매수 절차를 중지하라는 가처분신청을 법원에 추가로 제출했다. 영풍·MBK는 “2조원이 넘는 돈을 회사가 차입해서 자사주를 매입해 최 회장 개인의 경영권을 방어하는 이 상황은 배임”이라는 입장이다. 심문기일은 오는 18일이다. 영풍·MBK는 고려아연 이사회를 업무상 배임 혐의로도 고소했다. 영풍·MBK는 “단기차입금이100% 이상 증가하게 된다. 회사를 생각한다면 할 수 없는 결정”이라고도 최 회장 측을 비판했다.

더 높은 가격을 제시한 최 회장 측이 현재로선 유리해 보이지만, MBK 관계자는 “기관은 단순히 가격만 보고 움직이지 않는다”며 기관투자자들이 MBK를 선택할 것이라고 주장했다. 업계에서는 4일 오후 3시쯤이면 영풍·MBK 공개매수 성패의 윤곽이 드러날 것으로 보고 있다. 다만 영풍·MBK가 공개매수가를 최 회장이 제시한 것보다도 더 높일 가능성도 있다. 이날 고려아연 주가는 71만3000원으로 마감했다.

댓글목록 0